Didžiausią mokesčių dalį finansų tarpininkams sumokame už standartines vertybinių popierių (VP) pirkimo ar pardavimo operacijas. Šį komisinį mokestį finansų tarpininkai dažniausiai skaičiuoja 2 būdais.

Autorius: investavimas.lt, Parašyta: 2014-02-14 17:38.

URL: https://www.traders.lt/page.php?id=18237

Finansų tarpininkai – jungiamoji investicijų pasaulio grandis, kuri suveda vertybinių popierių pirkėjus ir pardavėjus. Tačiau be šios pagrindinės ir kitų esminių savo funkcijų, jie yra svarbūs dar ir dėl kitos labai elementarios priežasties – už kiekvieną operaciją jiems sumokami komisiniai mokesčiai, kurie gali labai stipriai neigiamai įtakoti galutinį investicijų portfelio rezultatą. Kadangi šių finansinių institucijų Lietuvoje ganėtinai daug, pamėginkime paanalizuoti jų teikiamų paslaugų įkainius investuojant į Jungtinių Amerikos Valstijų kapitalo rinkose listinguojamas finansines priemones ir palyginkime jų taikomus mokesčius su užsienio šalių praktika.

Finansų tarpininkų mokesčiai

Didžiausią mokesčių dalį finansų tarpininkams sumokame už standartines vertybinių popierių (VP) pirkimo ar pardavimo operacijas. Šį komisinį mokestį finansų tarpininkai dažniausiai skaičiuoja 2 būdais. Pirmuoju atveju nuskaičiuojamas mokestis priklauso nuo perkamų ar parduodamų finansinių priemonių skaičiaus, t.y. už kiekvieną akciją yra sumokamas tam tikras fiksuotas dydis. Antru atveju finansų tarpininkai nustato tam tikrą procentinį dydį nuo sandorio sumos.

Mokestine prasme, bet kuris iš pateiktų variantų būtų palankus investuotojams, tačiau finansų tarpininkai taiko minimalų komisinio mokesčio dydį. Tai turi ypač neigiamą įtaką mažesnį kapitalą disponuojantiems investuotojams, kurių sandorių sumos yra sąlyginai mažos. Būtent tokia praktika lemia tai, kad smulkūs investuotojai moka santykinai didesnius komisinius mokesčius nei stambūs.

Tuo tarpu jei Jūs jau esate atsidarę investicinę sąskaitą, dažniausiai dar teks susimokėti ir vertybinių popierių saugojimo mokestį. Šiuo atveju praktiškai visada taikomas procentinis dydis nuo investicijų portelio vertės, kuris skaičiuojamas kiekvienais metais.

Ką gali pasiūlyti Lietuvos finansų tarpininkai?

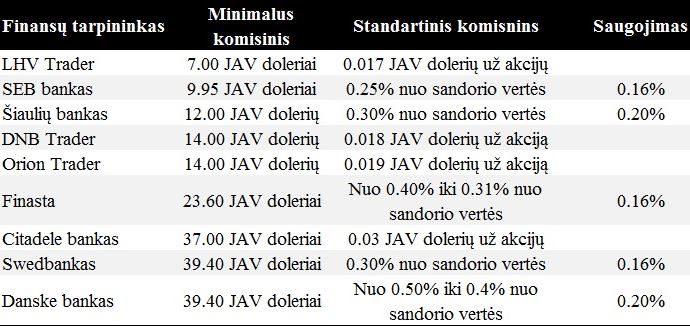

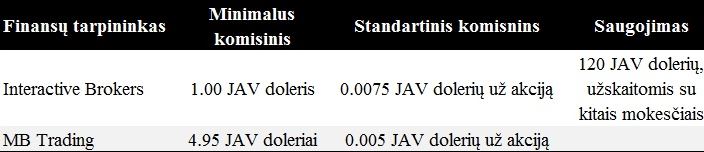

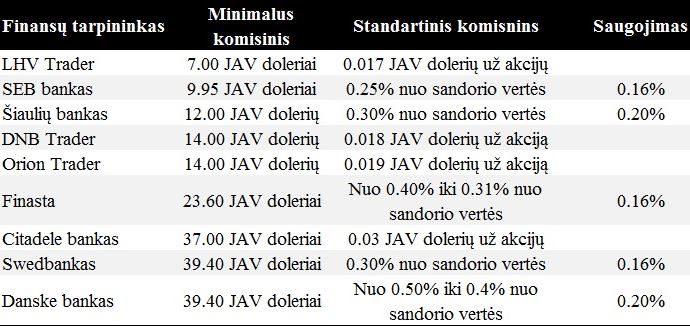

Visų pirma kiekvienas iš mūsų turime apsispręsti, kuri finansų rinka mus domina. Kaip racionalūs investuotojai turėtume galvoti apie investicijų portfelio išskaidymą per skirtingas turto klases, o tą efektyviausia pasiekti Jungtinių Amerikos Valstijų rinkoje, renkantis biržoje prekiaujamus indeksinius investicinius fondus (ETF), dėl ypač mažų valdymo mokesčių bei ypač didelio likvidumo. Taigi, svarbu atsakyti į klausimą, kokių mokesčių galime tikėtis iš Lietuvoje veikiančių finansų tarpininkų? Žemiau pateiktoje lentelėje galite matyti skirtingų finansų tarpininkų įkainius investuojant JAV biržoje, kai sandorio dydis neviršija pusės milijono litų.

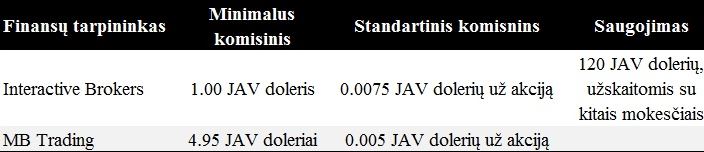

Kaip matome iš pateiktos lentelės, smulkiems investuotojams dėl mažiausio minimalaus komisinio mokesčio palankiausia LHV Trader internetinė prekybos platforma. Toliau palyginkime šiuos skaičius su užsienio tarpininkų, t.y. MB Trading ir Interactive Brokers, taikomais komisiniais mokesčiais, kuriuos pateikiame žemiau esančioje lentelėje.

Kaip galima pastebėti iš lentelėje esančių duomenų, pateikti užsienio tarpininkai taiko mažesnius tiek minimalius, tiek ir standartinius komisinius mokesčius. Tačiau šioje vietoje reikia pažymėti, kad Interactive Brokers, t.y. atrodytų pigiausias tarpininkas, kiekvieną mėnesį taip pat skaičiuoja 10 JAV dolerių minimalų mokestį nors tą mėnesį ir neatlikote nei vieno sandorio (per metus minimalus mokestis siekia 120 JAV dolerių). Dėl to minėtas brokeris labiau skirtas aktyviai prekybai arba santykinai dideliems sandoriams.

Lūžio taškas

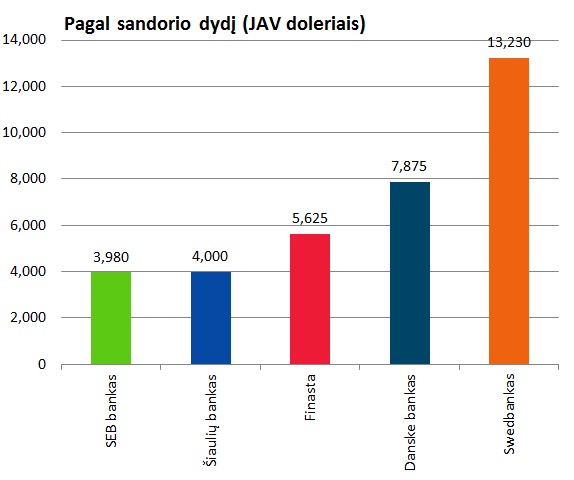

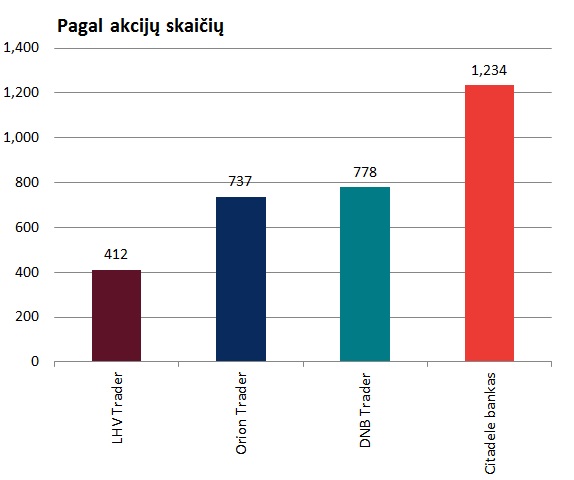

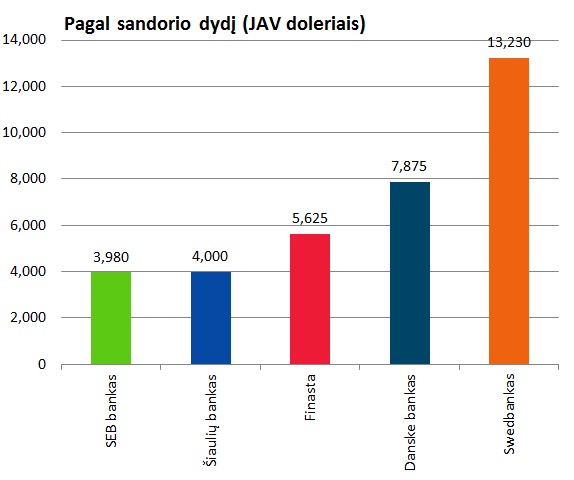

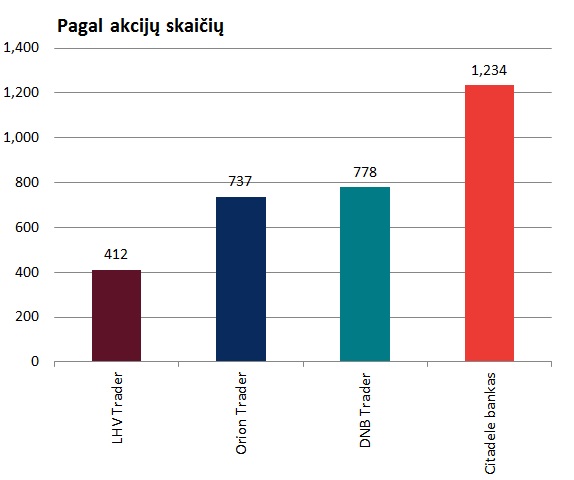

Jau žinant tiek Lietuvos, tiek ir užsienio tarpininkų taikomus mokesčius iškyla kitas klausimas – esant kokiai sandorio sumai ar akcijų skaičiui yra pasiekiamas minimalus komisinio mokesčio dydis, t.y. lūžio taškas, kada pasiekiamas efektyviausias investicijų portfelio mokesčių valdymas. Lietuvos finansų tarpininkų lūžio taškus galima matyti toliau pateikiamose lentelėse.

Lyginant finansų tarpininkus, kurie komisinius mokesčius skaičiuoja priklausomai nuo akcijų skaičiaus, matome, kad efektyviausia yra LHV Trader platforma. Klientui tenka atlikti pavedimą su mažiausiu akcijų kiekiu, t.y. 412 vienetų, kad būtų pasiektas minimalus komisinis mokestis. Tuo tarpu lyginant tarpininkus, kurie komisinius skaičiuoja priklausomai nuo sandorio sumos, geriausi rezultatai tenka SEB banko internetinei prekybos platformai. Investuotojui reikia atlikti 3980 JAV dolerių vertės sandorį (~10000 litų), kad būtų pasiektas fiksuotas komisinio mokesčio dydis. Nuo SEB banko nedaug atsilieka ir Šiaulių bankas.

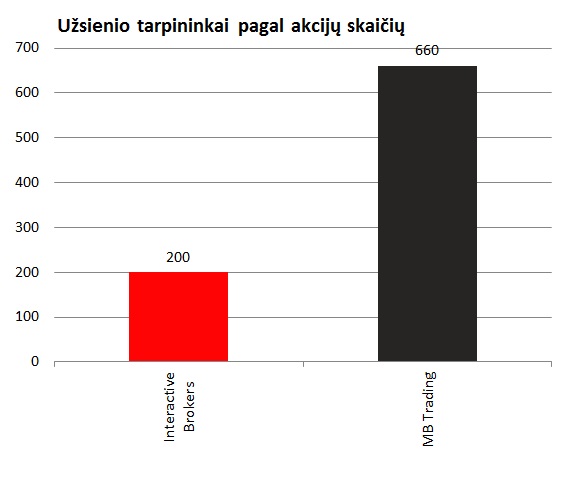

Tokiu pačiu pjūviu galima palyginti Lietuvos finansų tarpininkus su užsienio. Taip bus galima įvertinti, ar Lietuvoje veikiantys brokeriai savo paslaugas teikia reikalaudami didesnių sandorių sumų. Taigi, žemiau pateiktoje lentelėje galima matyti užsienio tarpininkų sandorių lūžio taškus.

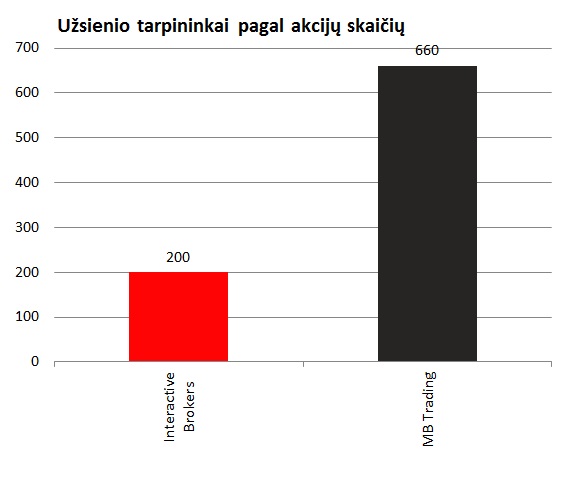

Kaip galima pastebėti, šiems užsienio finansų tarpininkams komisiniai mokesčiai mokami priklausomai nuo perkamų ar paduodamų akcijų skaičiaus. Naudojantis Interactive Brokers tarpininko paslaugomis reikės mažiausio akcijų skaičiaus, norint kad būtų pasiektas efektyvus komisinių mokesčių valdymas. Žinoma, tai dar nereiškia, kad paminėti finansų tarpininkai yra pigiausi, tai leis įvertinti tik imitacinio investicijų portfelio suformavimas.

Pigiausi finansų tarpininkai

Tikriausiai visiems įdomu, kuris finansų tarpininkas teikia savo paslaugas už mažiausią kainą. Į šį klausimą mums padės atsakyti paprastas pavyzdys – suformuosime plačiai išskaidytą investicijų portfelį, kurį po lygiai sudarys akcijos ir obligacijos. Tuo tikslu vienerių metų periodui bus perkami dviejų skirtingų JAV biržoje prekiaujamų fondų (ETF) vienetai, iš kurių vienas seka pasaulio akcijas (Vanguard Total World Stock ETF), tuo tarpu antrasis JAV obligacijas (Vanguard Total Bond Market ETF).

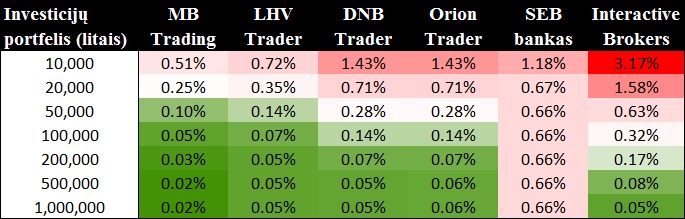

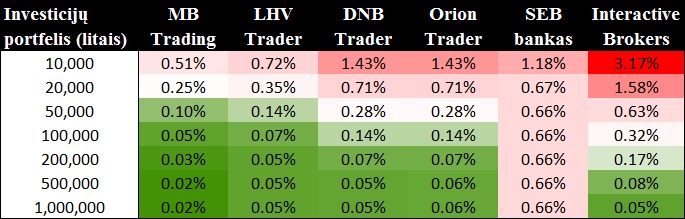

Norėdami supaprastinti pavyzdį teigiame, kad nupirkę šiuos du fondus po metų juos parduosime, o tai reiškia, kad per metus iš viso atliksime 4 sandorius. Kad eksperimentas pavyktų, reikės išanalizuoti ir skirtingų dydžių investicijų portfelius (intervale nuo 10 tūkstančių ir 1 milijono litų). Žemiau pateiktoje lentelėje galima matyti sumokamų komisinių mokesčių dydį per metus priklausomai nuo investuojamos sumos.

Investicijų portfelio lūžio taškas 1

Aukščiau pateikta lentelė parodo, kad visais atvejais pigiausia yra investuoti naudojantis LHV Trader internetine platforma. Be abejo, šioje vietoje reikėtų paminėti, kad skaičiavimai buvo atliekami naudojant parinktų biržoje prekiaujamų fondų kainas. Gali būti ir tokių situacijų, kad LHV Trader nebus pats pigiausias pasirinkimas, pavyzdžiui, kai akcijos kaina lygi 1 JAV doleris. Esant tokiai situacijai naudodami LHV Trader platformą už kiekvieną akciją sumokėsime 1.7 JAV centus, o tai galiausiai sudarys 1.7% akcijos kainos.

Tuo tarpu antroje vietoje pagal pigumą rikiuojasi DNB Trader ir Orion Trader prekybos platformos. Tačiau kaip galima pastebėti iš aukščiau pateiktos lentelės, investuojant mažesnes nei 200000 litų sumas, sumokamas komisinis mokestis bus maždaug 2 kartus didesnis nei pasirinkus LHV Trader platformą.

Na o dabar palyginkime pigiausius Lietuvos finansų tarpininkus su užsienio variantais.

Investicijų portfelio lūžio taškas 2

Kaip matome iš aukščiau pateiktos lentelės, visais atvejais užsienio tarpininkas MB Trading yra pats pigiausias pasirinkimas, kuris savo artimiausią konkurentą – LHV Trader, lenkia kone trečdaliu. MB Trading taip pat turėtų būti ypač patrauklus mažu kapitalu disponuojantiems investuotojams. Tuo tarpu antrasis užsienio tarpininkas – Interactive Brokers, už Lietuvoje veikiančius finansų tarpininkus tampa pigesnis tik tada, kai pasiekiamas vieno milijono litų investicijų portfelio dydis.

Taigi, galima daryti išvadą, kad nors ir vienas iš analizuojamų užsienio tarpininkų siūlo patraukliausius komisinius mokesčius, ypač smulkiems investuotojams, tačiau atsižvelgiant į tai, kad pigiausi Lietuvos tarpininkai nuo jo atsilieka ganėtinai nedaug, kyla klausimas, ar užsienio tarpininko pasirinkimas bei šiek tiek mažesni mokesčiai atsveria tuos nepatogumus, kuriuos galima patirti pinigus išvedus į užsienį?

Investavimas per užsienio tarpininkus

Pagrindinė problema, susijusi su užsienio tarpininkais – lėšų pervedimas į banko sąskaitą, esančią užsienyje. Lietuvoje esantis vietinis bankas turi turėti korespondentinę sąskaitą toje užsienio šalyje, kurioje veikia pasirinktas finansų tarpininkas. Kadangi šiuo atveju kalbama apie investavimą į JAV biržoje listinguojamus ETF‘us, dėl to reikėtų patikrinti ar Jūsų bankas turi ryšių su šios šalies bankais. Pats geriausias ir pigiausias variantas jei šis brokeris turi sąskaita korespondentiniame banke, o tai reiškia, kad nereikės papildomai mokėti už JAV bankų tarpbankinius pervedimus. Tai Jums gali pasiūlyti SEB bankas renkantis Interactive Brokers tarpininko paslaugas, nes Citibank yra korespondentas SEB bankui, kuriame finansų tarpininkas turi sąskaitą. Toks pavedinimas Jums kainuotų maždaug 70 litų.

Žinoma, norėdami investuoti naudodamiesi užsienio tarpininkų paslaugomis susidursime ir su kita problema, kaip išsirinkti patikimą finansų tarpininką iš daugybės veikiančių pasaulyje, juk žiniasklaida mirga nuo straipsnių apie apgautus asmenis ir išviliotus pinigus. Svarbu yra rinktis patikimus ir žinomus šaltinius kaip NASDAQ, Barron‘s ir pan., kurie kiekvienais metais sudarinėje finansų tarpininkų sąrašus bei juos reitinguoja pagal daugybę įvairiausių kriterijų. Tik asmeniškai ištyrinėję tarptautinę finanasų tarpininkų rinką galėsime rasti asmeniškai priimtiną variantą.

Apibendrinant užsienio finansų tarpininko pasirinkimą, reikėtų paminėti pagrindinius trūkumus bei privalumus. Trūkumai:

- tarptautinio pinigų pervedimo mokesčiai;

- galimas kalbos barjeras;

- iškylantys neaiškumai dėl metinio pajamų deklaravimo;

- galimos problemos norint pasikonsultuoti „gyvai“ ir pan.

Tuo tarpu pagrindiniai užsienio tarpininkų privalumai:

- sąlyginai mažesni komisiniai mokesčiai;

- patrauklesnės sąlygos aktyviai prekybai;

- daugeliu atvejų tobulesnės investavimo platformos;

- greitesnis sandorių įvykdymas ir pan.

Individualus investavimas ar investiciniai fondai?

Na ir grįžtant prie ankščiau nagrinėto pavyzdžio gali iškilti dar vienas elementarus klausimas – ar apskritai verta formuoti individualų investicijų portfelį ir naudotis finansų tarpininkų paslaugomis? Gal tiesiog paprasčiau pinigus patikėti Lietuvoje veikiančių investicinių fondų valdytojams?

Žvelgiant bendrai, jei investuotojas per metus vidutiniškai atlieka po 4 sandorius po 5000 litų, vidutiniškai sumokama 2.3% komisinių mokesčių per metus, o tai 0.3% daugiau negu kad būtų sumokama vidutiniam Lietuvos fondo valdytojui už lėšų įdarbinimą. Tikriausiai visiems kyla klausimas, nuo kokios sumos verta investuoti individualiai. Rekomenduojama, kad disponuojamas kapitalas siektų bent 15 tūkstančių litų. Pradedant investuoti su tokio dydžio suma bei suformavus akcijų ir obligacijų portfelį, finansų tarpininkams mokama suma būtų mažesnė nei fondo valdytojui. Tačiau reikia suprasti, kad šis teiginys galioja tik tokiu atveju, jei pasirenkama pasyvi investavimo strategija, kai yra investuojama vos į du skirtingus finansinius instrumentus, ir kurios laikomasi ilgą laikotarpį.

Išvados

Atlikus Lietuvoje veikiančių finansų tarpininkų analizę galima padaryti išvadą, kad tarp Lietuvoje veikiančių tarpininkų pats patraukliausias pasirinkimas būtų LHV Trader prekybos platforma. Taip pat gana konkurencingai atrodo tiek DNB Trader, tiek ir Orion Trader prekybos platformos.

Taip pat galime teigti, kad nagrinėti užsienio šalių finansų tarpininkai savo paslaugas teikia sąlyginai pigiau, nei dauguma Lietuvoje veikiančių tarpininkų, tačiau kai kurie Lietuvos tarpininkai konkurencinėje kovoje nusileidžia labai neženkliai. Na o jei prie užsienio tarpininko išlaidų priskaičiuotume ir tarptautinių pavedimų išlaidas bei kitus nepatogumus, tai kai kurie Lietuvos tarpininkai netgi taptų geresniu pasirinkimu.

Na ir galiausiai, vidutinis Lietuvos investuotojas, kurio valdomas turtas siekia maždaug 35 tūkstančius litų, gali drąsiai galvoti apie individualaus bei pasyvaus investicijų portfelio formavimą. Toks investicijų portfelis pelningumu neturėtų nusileisti profesionalų valdomiems investiciniams fondams, tuo tarpu patiriami mokesčiai bus gerokai mažesni.

Ignas Gaidukas

UAB Synergy Finance praktikantas