Pastebimai padaugėjo OMX NORDIC 40 atstovių, kurios užfiksavo savo veiklos rezultatų kritimą, kas tuo pačiu lėmė pelningumo rodiklių nuosmukius. Tuo tarpu pats indeksas auga ketvirtą mėnesį iš eilės bei šturmuoja vis naujus absoliučiai rekordinius lygius.

OMX NORDIC 40

OMX NORDIC 40 - tai indeksas, kurį sudaro keturiasdešimt didžiausių bendrovių ir bankų, kurių akcijomis aktyviausiai prekiaujama bei jos yra likvidžiausios Šiaurės arba Skandinavijos šalių Kopenhagos, Helsinkio bei Stokholmo biržose. Būtent šis indeksas ir bus pagrindinis orientyras šioje apžvalgoje.

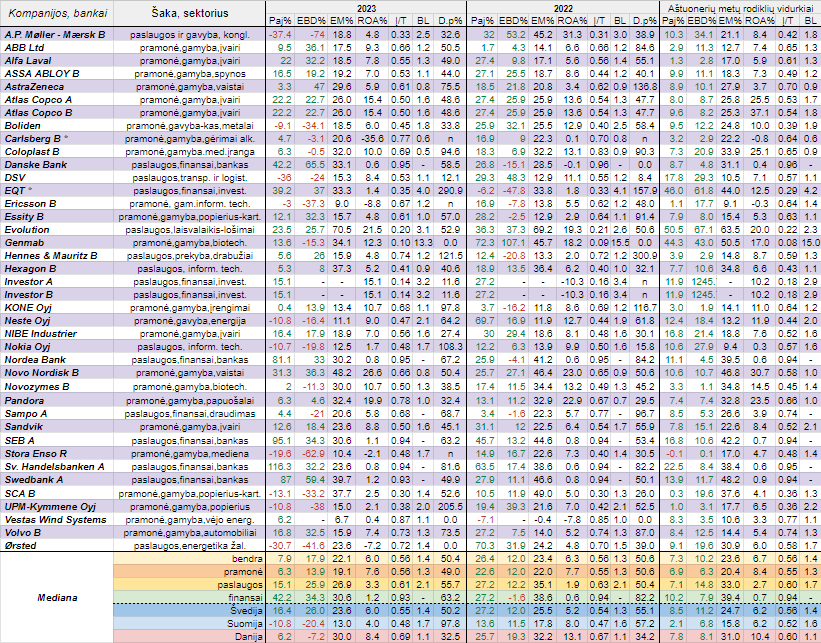

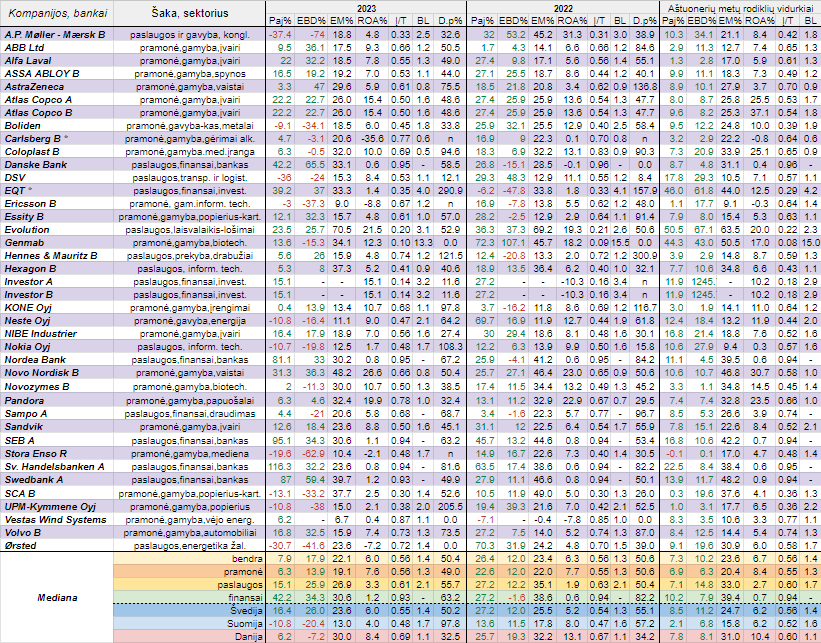

Pabrėžiame, kad tiek pajamų (lentelėje trumpinys Paj) pokyčiai, tiek EBITDA pelnų (lentelėje trumpinys EBD) pokyčiai yra apskaičiuoti remiantis Skandinavijos šalių (Švedijos, Suomijos ir Danijos) kompanijų ir bankų pateiktomis oficialiomis finansinėmis ataskaitomis. Kaip įprasta pateikiame EBITDA maržas (lentelėje EM%), įsipareigojimų ir turto santykius (lentelėje Į/T), bendruosius likvidumus (BL), turto grąžos (ROA%) bei dividendų išmokėjimo (lentelėje D.p%) rodiklius. Be to, pateikiami ir naujausi santykiniai finansiniai rinkos vertės rodikliai.

Atkreipiame dėmesį, kad Carlsberg bei EQT kompanijos skelbia tik savo pusmečio ir metines finansines ataskaitas. Pačiame OMX NORDIC 40 indekse, t.y. jo sudėtyje per praėjusį ketvirtį įvyko pokyčiai. Iš jo iškrito Fortum, SKF bei Telia Company, o į indeksą įtrauktos šios kompanijos: Alfa Laval, Atlas Copco B ir Investor A.

Per praėjusį ketvirtį buvo jau dvyliką Skandinavijos kompanijų, kurios fiksavo tiek savo pajamų, tiek EBITDA pelnų kritimą, arba tris kartus daugiau nei per 2022 metų paskutinį ketvirtį. Tad nestebina, jog smuktelėjo tiek bendra pajamų pokyčių, tiek bendra EBITDA pelnų pokyčių medianos. Tiesa, kitą vertus antroji jau tapo didesnė už pirmąją. Veiklos rezultatų pokyčių medianos procentine išraiška susitraukė visose trijose šalyse (Suomijos atveju jos netgi tapo neigiamos, o Danijos EBITDA pelnų pokyčių mediana jau su minuso ženklu), pramonėje bei finansų srityje, kai paslaugų atveju krito tik pajamų pokyčių mediana.

Kaip matome pateiktoje lentelėje, per 2023 metų ketvirtą ketvirtį, palyginus su tuo pačiu laikotarpiu prieš metus, labiausiai savo pajamas ir EBITDA pelnus kilstelėjo investicinė bendrovė EQT, Danijos farmacijos sektoriaus atstovė Novo Nordisk, draudimo kompanija Sampo, du bankai, t.y. Swedbank ir Sv. Handelsbanken bei automobilių gamintoja Volvo. Tuo tarpu Danijos laivybos bendrovės A.P. Møller - Mærsk veiklos rezultatai blogėjo penktą ketvirtį iš eilės, be to, didesnius pajamų ir pelnų kritimus šįkart užfiksavo žaliosios energetikos srityje veikiantis Ørsted (veiklos rezultatai smunka ketvirtą ketvirtį iš eilės), su mediena dirbanti Stora Enso (taip pat ketvirtą ketvirtį iš eilės), kita kompanija iš Suomijos UPM-Kymmene (trečią ketvirtį iš eilės) bei Nokia (veiklos rezultatai irgi mažėjo trečią ketvirtį iš eilės).

Pažvelgus į apskaičiuotą 2023 metų ketvirtojo ketvirčio EBITDA maržų mediana matome, kad ji palyginus su ankstesnių metų tuo pačiu laikotarpiu, smuktelėjo. Taps pats neigiamas reiškinys fiksuotas ir kalbant apie kitas apskaičiuotas šio pelningumo rodiklio medianas, išskyrus finansų sektorių ir paslaugų sritį. Tarp OMX NORDIC 40 atstovių savo EBITDA pelningumo rodiklius kilstelėjo aštuonioliką, o kritimą fiksavo devyniolika. Vienintelės žaliosios energijos atstovės Ørsted marža šįkart buvo neigiama, kai stambiausiomis išsiskyrė lošimų organizatorius Evolution, Danske Bank bei Novo Nordisk.

Didžiausiomis ketvirčio turto grąžomis išsiskyrė papuošalų gamintoja Pandora, investicinė bendrovė Investor bei vaistų gamintoja iš Danijos Novo Nordisk. Tuo tarpu keturių bendrovių ROA buvo su minuso ženklu, t.y. A.P. Møller - Mærsk, Stora Enso, Nokia ir Ørsted, nes jos patyrė grynąjį nuostolį. Tarp trisdešimt devynių Šiaurės šalių biržų atstovių, palyginus su 2022 metų paskutiniu ketvirčiu, savo turto grąžas kilstelėjo tik septyniolika, tad nieko stebėtino, jog bendra šio rodiklio mediana pasikoregavo nuo 2,3 iki 1,6 procento. ROA medianos kritimas fiksuotas ir pramonėje bei visose trijose Skandinavijos šalyse, o štai paslaugų šakoje ir finansų sektoriuje šis santykinis finansinis medianinis rodiklis ūgtelėjo.

Pažvelgus į lentelėje pateiktas apskaičiuotas bendras metines veiklos rezultatų pokyčių medianas matome, kad praėjusiais metais, lyginant su 2022 metais, pajamų pokyčių procentinis rodiklis pastebimai smuktelėjo, tačiau kitą vertus EBITDA pelnų ne tik paaugo, bet tapo jau didesnis už pirmąjį. Tas pats reiškinys fiksuotas ir kalbant apie kitas apskaičiuotas veiklos rezultatų pokyčių medianas, tiesa, išskyrus Suomijos ir Danijos įmones, kur buvo tiek pajamų, tiek pelnų kritimas, o pirmosios šalies atveju veiklos rezultatų pokyčių medianos netgi tapo neigiamos. Be to, praėjusiais metais jau ketvirtadalis šioje apžvalgoje figuruojančių Šiaurės šalių atstovių fiksavo savo veiklos rezultatų kritimą, kai metais anksčiau - penkis kartus mažiau.

Tarp stambiųjų OMX NORDIC 40 narių per 2023 metus labiausiai savo veiklos rezultatus kilstelėjo visų pirma bankai, tiesa, jų bendros pajamos dėl ūgtelėjusių pajamų iš palūkanų (išskyrus Danske Bank) augo sparčiau nei EBITDA pelnai. Be to, pastebimiau pajamas ir pelnus kiltelėjo farmacijos sektoriaus atstovė Novo Nordisk, automobilių gamintoja Volvo, vėjo jėgainių srityje besidarbuojanti Vestas Wind Systems, investicinė bendrovė EQT bei į analizuojamą indeksą sugrįžęs Alfa Laval. Kitą vertus didžiausią veiklos rezultatų kritimą per praėjusius metus užfiksavo krovinių gabenimo vandeniu paslaugas teikiantis A.P. Møller - Mærsk, atsinaujinančios energijos srityje besidarbuojantis Ørsted bei su mediena dirbanti Stora Enso iš Suomijos.

Per visus praėjusius metus didžiausias EBITDA maržas tarp analizuojamų bankų ir bendrovių sugeneravo Evolution ir Novo Nordisk, o bendra mediana, lyginant su 2022 metais, pasikoregavo nuo 23,4 iki 22,1 procento. Šis metinis pelningumo rodiklis krito ir visais kitais apskaičiuotais medianiniais atvejais (ypač paslaugų šakoje, finansuose (išliko didžiausias) ir tarp Suomijos įmonių), kas, žinoma, yra neigiamas reiškinys. Tarp trisdešimt aštuonių OMX NORDIC 40 narių, kurių duomenys žinomi, per metus savo EBITDA maržas kilstelėjo aštuoniolika, arba mažiau nei pusė.

Pateikiame jums ir kitą apskaičiuotą pelningumo rodiklį, t.y. turto grąžos arba ROA. Stambiausiu šįkart išsiskyrė jau ne kartą šioje apžvalgoje minėta vaistų gamintoja iš Danijos Novo Nordisk, lošimų organizatorius Evolution bei papuošalus gaminanti Pandora. Tačiau štai keturių kompanijų metinė ROA buvo neigiama, t.y. Carlsberg (nurašymai susiję su turėtais aktyvais Rusijoje), Ericsson, Ørsted ir Stora Enso. Bendra turto grąžos mediana, lyginant su 2022 metais, smuko nuo 6,3 iki 6 procentų. Kritimas fiksuotas ir pramonėje, o ypač tarp Suomijos ir Danijos įmonių, kai tuo tarpu Švedijos, finansų institucijų bei paslaugų šakos ROA mediana paaugo. Tarp keturiasdešimties analizuojamo indekso atstovių per metus savo turto grąžos smukimą fiksavo beveik pusė, t.y. devyniolika.

Kalbant apie įsipareigojimų ir turto santykinį finansinį rodiklį, tai jo bendra mediana per praėjusiais metus, palyginus su 2022 metais, nepakito. Tuo tarpu šis medianinis rodiklis krito paslaugų šakoje ir finansų sektoriuje, o štai visais kitais atvejais, nors ir nežymiai, bet vis dėlto augo. Turto struktūroje biotechnologijų bendrovės Genmab bei investicinės bendrovės Investor įsipareigojimų dalis yra pati mažiausia. Per 2023 metus savo įsipareigojimų ir turto rodiklį susimažino aštuoniolika Skandinavijos atstovių, o prieaugį fiksavo septyniolika.

Buvo apskaičiuotas ir dar vienas rodiklis, t.y. praėjusių metų pabaigoje buvęs bendrovių bendrasis likvidumas. Matome lentelėje, kad jo bendra mediana per metus nežymiai ūgtelėjo, kaip ir Švedijos ir Suomijos atveju. Tarp analizuojamų įmonių savo bendrąjį likvidumą per 2023 metus killstelėjo devynios, šešių nepakito, o likusių devyniolikos - smuktelėjo. Šįkart didžiausiu minimu santykiniu finansiniu rodikliu išsiskyrė kompanija iš Danijos Genmab, o štai AstraZeneca, Carlsberg, Coloplast, Hexagon ir Novo Nordisk atveju trumpalaikiai įsipareigojimai praėjusių metų pabaigoje viršijo trumpalaikį turtą.

Rengdami praėjusių metų veiklos rezultatų apžvalgą apskaičiavome ir dividendų išmokėjimo (lentelėje D.p%) santykinį finansinį rodiklį, kuris parodo, kokia procentinė dalis per metus uždirbto grynojo pelno skiriama dividendams. Tiesa, 2023 metų rodikliai yra tik preliminarūs, nes apskaičiuoti remiantis tuo, kokius dividendus kompanijų ir bankų vadovybės pasiūlė išmokėti, t.y. tam dar turi pritarti visuotiniai akcininkų susirinkimai. Palyginus su ankstesniais metais, bendras medianinis rodiklis nežymiai smuktelėjo. Be to, kritimas fiksuotas ir visais kitais apskaičiuotais atvejais, išskyrus paslaugų šaką ir ypač Suomijos bendroves, kur dividendų išmokėjimo medianinis rodiklis per praėjusius metus pasistiebė. Lyginant su 2022 metais, jį kilstelėjo penkioliką Skandinavijos biržų atstovių, o kritimą fiksavo septyniolika. Šįkart, kaip ir ankstesniais metais, trys bendrovės (Carlsberg, Ericsson ir Stora Enso), nepaisant per metus patirto grynojo nuostolio, nusprendė savo akcininkams išmokėti dividendus. Tuo tarpu Hennes & Mauritz, Nokia bei ypač UPM-Kymmene ir EQT savo akcininkams siūlo išmokėti didesnius dividendus nei per 2023 metus uždirbo grynojo pelno. Kitą vertus Ørsted bei Vestas Wind Systems ir Genmab (pastarosios dvi kaip ir 2022 metais) nusprendė su savo akcininkais nesidalinti pelnu.

Tradiciškai pateikiame naujausius santykinius finansinius rinkos vertės rodiklius (remiantis užsienio tinklapiuose esančiais). Taigi, bendri medianiniai OMX NORDIC 40 indekso atstovių rinkos vertės rodikliai šiuo metu iš tiesų nėra nei itin aukšti, nei tuo pačiu tikrai nėra žemi, tad galima teigti, jog Skandinavijos įmonių ir bankų akcijos, remiantis praeities veiklos rezultatais, yra įvertintos tinkamai. Žemiausiais medianiniais P/E, P/BV ir P/S duomenimis išsiskiria finansų sektorius, o tarp šalių - Suomijos bendrovės.

Bendra apžvelgiamo indekso narių akcijų kainų pokyčių mediana praėjusiais metais buvo teigiama ir siekė beveik dešimt procentų (brangusių/pigusių akcijų santykis: 25/15), kai 2022 metais - neigiama (brangusių/pigusių akcijų santykis: 9/31). Labiausiai pabrango Švedijos ir finansų sektoriaus atstovių akcijos, tuo tarpu Suomijos įmonių bendra akcijų kainų pokyčių mediana 2023 metais buvo neigiama. Per praėjusius metus tarp apžvelgiamų bendrovių ir bankų labiausiai šoktelėjo papuošalų gamintojos Pandora (2022 metais jos akcijos atpigo bene labiausiai), drabužių kūrimu, siuvimu ir pardavimu užsiimančios Hennes & Mauritz bei vaistų gamintojos Novo Nordisk rinkos vertės. Tuo tarpu priešingoje barikadų pusėje atsidūrė žaliosios energetikos srityje veikiantis Ørsted, Suomijos atstovė Nokia bei Švedijos pramonės įmonė NIBE Industrier.

Šiais metais tarp keturiasdešimties analizuojamo indekso atstovių pabrango kiek daugiau nei pusės, t.y. dvidešimt vienos nuosavybės vertybiniai popieriai, o bendra akcijų kainų pokyčių mediana yra nežymiai teigiama. Labiausiai ūgtelėjo finansų institucijų rinkos vertė, o štai daugiausiai susitraukė Suomijos įmonių kapitalizacija. Bent kol kas šiais 2024 metais didžiausią investicinę grąžą sugeneravo Novo Nordisk bei Pandora akcijos, kurios, beje, labiausiai brango ir praėjusiais metais. Tačiau kitą vertus Hennes & Mauritz, kuri irgi 2023 metais lyderiavo pagal rinkos vertės prieaugį, nuosavybės vertybiniai popieriai šiais metais atpigo daugiausiai. Be to, pastebimiau susitraukė NIBE Industrier bei Neste ir UPM-Kymmene kapitalizacija.

Po korekcinio - konsolidacinio etapo OMX NORDIC 40 indeksas auga ketvirtą mėnesį iš eilės bei šturmuoja vis naujus absoliučiai rekordinius lygius. Šiuo metu tikrai nematyti šios kilimo tendencijos pabaigos ženklų.

Pandora akcijų kaina praėjusį mėnesį pakilo virš prieš korekciją buvusio pasiekto aukščiausio visų laikų lygio, na o šį mėnesį augimo trendas, kuris prasidėjo dar praėjusių metų vasarą, prasitęsė.

Po atšokimo sulaukėme naujo Hennes & Mauritz akcijų kainos korekcinio etapo, kuris ir toliau tęsiasi.

Po lokalios korekcijos Novo Nordisk akcijų kaina pradėjo naują augimo etapą bei šturmuoja vis naujesnius rekordinius lygius. Be to, šį mėnesį ji ištrūko iš augimo kanalo pro jo viršutinę dalį, na o artimiausiu metu paaiškės, ar tai yra tvarus reiškinys.

Po lapkritį beveik pasiekto visų laikų savo žemiausio lygio, sulaukėme Ørsted akcijų kainos atšokimo. Tiesa, šį mėnesį akcijų kaina nukrito žemiau dabartinio augimo trendo linijos, ir jei paaiškės, kad tai yra tvarus reiškinys, galime sulaukti korekcijos.

Nokia akcijų kaina išlieka nuosmukio kanale. Tiesa, pasiekus ankstesnio kritimo metu užfiksuotą dugną, sulaukėme atšokimo. Artimiausiu metu paaiškės, ar tai yra tvarus reiškinys.

NIBE Industrier akcijų kaina išlieka korekcinėje fazėje, tiesa, gruodį pakilo virš kritimo trendo linijos, na o dabar sulaukėme šio judesio tvarumo testavimo, po ko paaiškės tolimesnė jos kryptis.

Neste akcijų kaina išlieka korekcinėje fazėje bei šiuo metu testuoja ankstesnio kritimo dugną ir nuosmukio kanalo apatinę dalį. Jei šis lygis neatlaikys, tuomet kritimas prasitęs.

UPM-Kymmene akcijų kaina išlieka horizontaliame - konsolidaciniame kanale bei po jo viršutinės dalies patestavimo ir eilinio nesėkmingo bandymo pakilti virš jo, sulaukėme korekcijos.

Coloplast akcijų kaina išlieka ilgalaikiame augimo kanale, na o po kritimo periodo bando atsitiesti ir šiuo metu testuojama nuosmukio tendencijos liniją. Jei pavyks tvariai virš jos pakilti, tuomet augimas prasitęs.

Po praėjusį mėnesį buvusio nesėkmingo bandymo pakilti virš kritimo tendencijos linijos, sulaukėmė A.P. Møller - Mærsk akcijų kainos kritimo ir šiuo metu testuojamas prieš tai pasiektas dugnas. Jei jis neatlaikys, tuomet nuosmukis prasitęs.

Tęsiasi Sv. Handelsbanken akcijų kainos augimas, kuris prasidėjo vasarą. Šį mėnesį ji pakilo virš prieš tai buvusio pasiekto augimo piko. Šiuo metu nematyti šios tendencijos pabaigos ženklų.

Vestas Wind Systems akcijų kaina po dvigubo dugno suformavimo - atšoko, na o dabar sulaukėme korekcijos.

Volvo akcijų kaina išlieka virš dabartinio augimo trendo linijos bei pakilusi virš prieš korekciją buvusio pasiekto piko ir patestavusi šį lygį, ji pratęsė augimą.

AstraZeneca akcijų kaina išlieka korekcinėje fazėje bei bandymas pakilti virš kritimo tendencijos linijos buvo nesėkmingas.

Po dvigubos viršūnės suformavimo sulaukėme Boliden akcijų kainos kritimo, na o dabar turime horizontalios konsolidacijos fazę, po kurios pabaigos paaiškės tolimesnė jos kryptis.

OMX NORDIC 40

OMX NORDIC 40 - tai indeksas, kurį sudaro keturiasdešimt didžiausių bendrovių ir bankų, kurių akcijomis aktyviausiai prekiaujama bei jos yra likvidžiausios Šiaurės arba Skandinavijos šalių Kopenhagos, Helsinkio bei Stokholmo biržose. Būtent šis indeksas ir bus pagrindinis orientyras šioje apžvalgoje.

Pabrėžiame, kad tiek pajamų (lentelėje trumpinys Paj) pokyčiai, tiek EBITDA pelnų (lentelėje trumpinys EBD) pokyčiai yra apskaičiuoti remiantis Skandinavijos šalių (Švedijos, Suomijos ir Danijos) kompanijų ir bankų pateiktomis oficialiomis finansinėmis ataskaitomis. Kaip įprasta pateikiame EBITDA maržas (lentelėje EM%), įsipareigojimų ir turto santykius (lentelėje Į/T), bendruosius likvidumus (BL), turto grąžos (ROA%) bei dividendų išmokėjimo (lentelėje D.p%) rodiklius. Be to, pateikiami ir naujausi santykiniai finansiniai rinkos vertės rodikliai.

Atkreipiame dėmesį, kad Carlsberg bei EQT kompanijos skelbia tik savo pusmečio ir metines finansines ataskaitas. Pačiame OMX NORDIC 40 indekse, t.y. jo sudėtyje per praėjusį ketvirtį įvyko pokyčiai. Iš jo iškrito Fortum, SKF bei Telia Company, o į indeksą įtrauktos šios kompanijos: Alfa Laval, Atlas Copco B ir Investor A.

Per praėjusį ketvirtį buvo jau dvyliką Skandinavijos kompanijų, kurios fiksavo tiek savo pajamų, tiek EBITDA pelnų kritimą, arba tris kartus daugiau nei per 2022 metų paskutinį ketvirtį. Tad nestebina, jog smuktelėjo tiek bendra pajamų pokyčių, tiek bendra EBITDA pelnų pokyčių medianos. Tiesa, kitą vertus antroji jau tapo didesnė už pirmąją. Veiklos rezultatų pokyčių medianos procentine išraiška susitraukė visose trijose šalyse (Suomijos atveju jos netgi tapo neigiamos, o Danijos EBITDA pelnų pokyčių mediana jau su minuso ženklu), pramonėje bei finansų srityje, kai paslaugų atveju krito tik pajamų pokyčių mediana.

Kaip matome pateiktoje lentelėje, per 2023 metų ketvirtą ketvirtį, palyginus su tuo pačiu laikotarpiu prieš metus, labiausiai savo pajamas ir EBITDA pelnus kilstelėjo investicinė bendrovė EQT, Danijos farmacijos sektoriaus atstovė Novo Nordisk, draudimo kompanija Sampo, du bankai, t.y. Swedbank ir Sv. Handelsbanken bei automobilių gamintoja Volvo. Tuo tarpu Danijos laivybos bendrovės A.P. Møller - Mærsk veiklos rezultatai blogėjo penktą ketvirtį iš eilės, be to, didesnius pajamų ir pelnų kritimus šįkart užfiksavo žaliosios energetikos srityje veikiantis Ørsted (veiklos rezultatai smunka ketvirtą ketvirtį iš eilės), su mediena dirbanti Stora Enso (taip pat ketvirtą ketvirtį iš eilės), kita kompanija iš Suomijos UPM-Kymmene (trečią ketvirtį iš eilės) bei Nokia (veiklos rezultatai irgi mažėjo trečią ketvirtį iš eilės).

Pažvelgus į apskaičiuotą 2023 metų ketvirtojo ketvirčio EBITDA maržų mediana matome, kad ji palyginus su ankstesnių metų tuo pačiu laikotarpiu, smuktelėjo. Taps pats neigiamas reiškinys fiksuotas ir kalbant apie kitas apskaičiuotas šio pelningumo rodiklio medianas, išskyrus finansų sektorių ir paslaugų sritį. Tarp OMX NORDIC 40 atstovių savo EBITDA pelningumo rodiklius kilstelėjo aštuonioliką, o kritimą fiksavo devyniolika. Vienintelės žaliosios energijos atstovės Ørsted marža šįkart buvo neigiama, kai stambiausiomis išsiskyrė lošimų organizatorius Evolution, Danske Bank bei Novo Nordisk.

Didžiausiomis ketvirčio turto grąžomis išsiskyrė papuošalų gamintoja Pandora, investicinė bendrovė Investor bei vaistų gamintoja iš Danijos Novo Nordisk. Tuo tarpu keturių bendrovių ROA buvo su minuso ženklu, t.y. A.P. Møller - Mærsk, Stora Enso, Nokia ir Ørsted, nes jos patyrė grynąjį nuostolį. Tarp trisdešimt devynių Šiaurės šalių biržų atstovių, palyginus su 2022 metų paskutiniu ketvirčiu, savo turto grąžas kilstelėjo tik septyniolika, tad nieko stebėtino, jog bendra šio rodiklio mediana pasikoregavo nuo 2,3 iki 1,6 procento. ROA medianos kritimas fiksuotas ir pramonėje bei visose trijose Skandinavijos šalyse, o štai paslaugų šakoje ir finansų sektoriuje šis santykinis finansinis medianinis rodiklis ūgtelėjo.

Pažvelgus į lentelėje pateiktas apskaičiuotas bendras metines veiklos rezultatų pokyčių medianas matome, kad praėjusiais metais, lyginant su 2022 metais, pajamų pokyčių procentinis rodiklis pastebimai smuktelėjo, tačiau kitą vertus EBITDA pelnų ne tik paaugo, bet tapo jau didesnis už pirmąjį. Tas pats reiškinys fiksuotas ir kalbant apie kitas apskaičiuotas veiklos rezultatų pokyčių medianas, tiesa, išskyrus Suomijos ir Danijos įmones, kur buvo tiek pajamų, tiek pelnų kritimas, o pirmosios šalies atveju veiklos rezultatų pokyčių medianos netgi tapo neigiamos. Be to, praėjusiais metais jau ketvirtadalis šioje apžvalgoje figuruojančių Šiaurės šalių atstovių fiksavo savo veiklos rezultatų kritimą, kai metais anksčiau - penkis kartus mažiau.

Tarp stambiųjų OMX NORDIC 40 narių per 2023 metus labiausiai savo veiklos rezultatus kilstelėjo visų pirma bankai, tiesa, jų bendros pajamos dėl ūgtelėjusių pajamų iš palūkanų (išskyrus Danske Bank) augo sparčiau nei EBITDA pelnai. Be to, pastebimiau pajamas ir pelnus kiltelėjo farmacijos sektoriaus atstovė Novo Nordisk, automobilių gamintoja Volvo, vėjo jėgainių srityje besidarbuojanti Vestas Wind Systems, investicinė bendrovė EQT bei į analizuojamą indeksą sugrįžęs Alfa Laval. Kitą vertus didžiausią veiklos rezultatų kritimą per praėjusius metus užfiksavo krovinių gabenimo vandeniu paslaugas teikiantis A.P. Møller - Mærsk, atsinaujinančios energijos srityje besidarbuojantis Ørsted bei su mediena dirbanti Stora Enso iš Suomijos.

Per visus praėjusius metus didžiausias EBITDA maržas tarp analizuojamų bankų ir bendrovių sugeneravo Evolution ir Novo Nordisk, o bendra mediana, lyginant su 2022 metais, pasikoregavo nuo 23,4 iki 22,1 procento. Šis metinis pelningumo rodiklis krito ir visais kitais apskaičiuotais medianiniais atvejais (ypač paslaugų šakoje, finansuose (išliko didžiausias) ir tarp Suomijos įmonių), kas, žinoma, yra neigiamas reiškinys. Tarp trisdešimt aštuonių OMX NORDIC 40 narių, kurių duomenys žinomi, per metus savo EBITDA maržas kilstelėjo aštuoniolika, arba mažiau nei pusė.

Pateikiame jums ir kitą apskaičiuotą pelningumo rodiklį, t.y. turto grąžos arba ROA. Stambiausiu šįkart išsiskyrė jau ne kartą šioje apžvalgoje minėta vaistų gamintoja iš Danijos Novo Nordisk, lošimų organizatorius Evolution bei papuošalus gaminanti Pandora. Tačiau štai keturių kompanijų metinė ROA buvo neigiama, t.y. Carlsberg (nurašymai susiję su turėtais aktyvais Rusijoje), Ericsson, Ørsted ir Stora Enso. Bendra turto grąžos mediana, lyginant su 2022 metais, smuko nuo 6,3 iki 6 procentų. Kritimas fiksuotas ir pramonėje, o ypač tarp Suomijos ir Danijos įmonių, kai tuo tarpu Švedijos, finansų institucijų bei paslaugų šakos ROA mediana paaugo. Tarp keturiasdešimties analizuojamo indekso atstovių per metus savo turto grąžos smukimą fiksavo beveik pusė, t.y. devyniolika.

Kalbant apie įsipareigojimų ir turto santykinį finansinį rodiklį, tai jo bendra mediana per praėjusiais metus, palyginus su 2022 metais, nepakito. Tuo tarpu šis medianinis rodiklis krito paslaugų šakoje ir finansų sektoriuje, o štai visais kitais atvejais, nors ir nežymiai, bet vis dėlto augo. Turto struktūroje biotechnologijų bendrovės Genmab bei investicinės bendrovės Investor įsipareigojimų dalis yra pati mažiausia. Per 2023 metus savo įsipareigojimų ir turto rodiklį susimažino aštuoniolika Skandinavijos atstovių, o prieaugį fiksavo septyniolika.

Buvo apskaičiuotas ir dar vienas rodiklis, t.y. praėjusių metų pabaigoje buvęs bendrovių bendrasis likvidumas. Matome lentelėje, kad jo bendra mediana per metus nežymiai ūgtelėjo, kaip ir Švedijos ir Suomijos atveju. Tarp analizuojamų įmonių savo bendrąjį likvidumą per 2023 metus killstelėjo devynios, šešių nepakito, o likusių devyniolikos - smuktelėjo. Šįkart didžiausiu minimu santykiniu finansiniu rodikliu išsiskyrė kompanija iš Danijos Genmab, o štai AstraZeneca, Carlsberg, Coloplast, Hexagon ir Novo Nordisk atveju trumpalaikiai įsipareigojimai praėjusių metų pabaigoje viršijo trumpalaikį turtą.

Rengdami praėjusių metų veiklos rezultatų apžvalgą apskaičiavome ir dividendų išmokėjimo (lentelėje D.p%) santykinį finansinį rodiklį, kuris parodo, kokia procentinė dalis per metus uždirbto grynojo pelno skiriama dividendams. Tiesa, 2023 metų rodikliai yra tik preliminarūs, nes apskaičiuoti remiantis tuo, kokius dividendus kompanijų ir bankų vadovybės pasiūlė išmokėti, t.y. tam dar turi pritarti visuotiniai akcininkų susirinkimai. Palyginus su ankstesniais metais, bendras medianinis rodiklis nežymiai smuktelėjo. Be to, kritimas fiksuotas ir visais kitais apskaičiuotais atvejais, išskyrus paslaugų šaką ir ypač Suomijos bendroves, kur dividendų išmokėjimo medianinis rodiklis per praėjusius metus pasistiebė. Lyginant su 2022 metais, jį kilstelėjo penkioliką Skandinavijos biržų atstovių, o kritimą fiksavo septyniolika. Šįkart, kaip ir ankstesniais metais, trys bendrovės (Carlsberg, Ericsson ir Stora Enso), nepaisant per metus patirto grynojo nuostolio, nusprendė savo akcininkams išmokėti dividendus. Tuo tarpu Hennes & Mauritz, Nokia bei ypač UPM-Kymmene ir EQT savo akcininkams siūlo išmokėti didesnius dividendus nei per 2023 metus uždirbo grynojo pelno. Kitą vertus Ørsted bei Vestas Wind Systems ir Genmab (pastarosios dvi kaip ir 2022 metais) nusprendė su savo akcininkais nesidalinti pelnu.

Tradiciškai pateikiame naujausius santykinius finansinius rinkos vertės rodiklius (remiantis užsienio tinklapiuose esančiais). Taigi, bendri medianiniai OMX NORDIC 40 indekso atstovių rinkos vertės rodikliai šiuo metu iš tiesų nėra nei itin aukšti, nei tuo pačiu tikrai nėra žemi, tad galima teigti, jog Skandinavijos įmonių ir bankų akcijos, remiantis praeities veiklos rezultatais, yra įvertintos tinkamai. Žemiausiais medianiniais P/E, P/BV ir P/S duomenimis išsiskiria finansų sektorius, o tarp šalių - Suomijos bendrovės.

Bendra apžvelgiamo indekso narių akcijų kainų pokyčių mediana praėjusiais metais buvo teigiama ir siekė beveik dešimt procentų (brangusių/pigusių akcijų santykis: 25/15), kai 2022 metais - neigiama (brangusių/pigusių akcijų santykis: 9/31). Labiausiai pabrango Švedijos ir finansų sektoriaus atstovių akcijos, tuo tarpu Suomijos įmonių bendra akcijų kainų pokyčių mediana 2023 metais buvo neigiama. Per praėjusius metus tarp apžvelgiamų bendrovių ir bankų labiausiai šoktelėjo papuošalų gamintojos Pandora (2022 metais jos akcijos atpigo bene labiausiai), drabužių kūrimu, siuvimu ir pardavimu užsiimančios Hennes & Mauritz bei vaistų gamintojos Novo Nordisk rinkos vertės. Tuo tarpu priešingoje barikadų pusėje atsidūrė žaliosios energetikos srityje veikiantis Ørsted, Suomijos atstovė Nokia bei Švedijos pramonės įmonė NIBE Industrier.

Šiais metais tarp keturiasdešimties analizuojamo indekso atstovių pabrango kiek daugiau nei pusės, t.y. dvidešimt vienos nuosavybės vertybiniai popieriai, o bendra akcijų kainų pokyčių mediana yra nežymiai teigiama. Labiausiai ūgtelėjo finansų institucijų rinkos vertė, o štai daugiausiai susitraukė Suomijos įmonių kapitalizacija. Bent kol kas šiais 2024 metais didžiausią investicinę grąžą sugeneravo Novo Nordisk bei Pandora akcijos, kurios, beje, labiausiai brango ir praėjusiais metais. Tačiau kitą vertus Hennes & Mauritz, kuri irgi 2023 metais lyderiavo pagal rinkos vertės prieaugį, nuosavybės vertybiniai popieriai šiais metais atpigo daugiausiai. Be to, pastebimiau susitraukė NIBE Industrier bei Neste ir UPM-Kymmene kapitalizacija.

Po korekcinio - konsolidacinio etapo OMX NORDIC 40 indeksas auga ketvirtą mėnesį iš eilės bei šturmuoja vis naujus absoliučiai rekordinius lygius. Šiuo metu tikrai nematyti šios kilimo tendencijos pabaigos ženklų.

Pandora akcijų kaina praėjusį mėnesį pakilo virš prieš korekciją buvusio pasiekto aukščiausio visų laikų lygio, na o šį mėnesį augimo trendas, kuris prasidėjo dar praėjusių metų vasarą, prasitęsė.

Po atšokimo sulaukėme naujo Hennes & Mauritz akcijų kainos korekcinio etapo, kuris ir toliau tęsiasi.

Po lokalios korekcijos Novo Nordisk akcijų kaina pradėjo naują augimo etapą bei šturmuoja vis naujesnius rekordinius lygius. Be to, šį mėnesį ji ištrūko iš augimo kanalo pro jo viršutinę dalį, na o artimiausiu metu paaiškės, ar tai yra tvarus reiškinys.

Po lapkritį beveik pasiekto visų laikų savo žemiausio lygio, sulaukėme Ørsted akcijų kainos atšokimo. Tiesa, šį mėnesį akcijų kaina nukrito žemiau dabartinio augimo trendo linijos, ir jei paaiškės, kad tai yra tvarus reiškinys, galime sulaukti korekcijos.

Nokia akcijų kaina išlieka nuosmukio kanale. Tiesa, pasiekus ankstesnio kritimo metu užfiksuotą dugną, sulaukėme atšokimo. Artimiausiu metu paaiškės, ar tai yra tvarus reiškinys.

NIBE Industrier akcijų kaina išlieka korekcinėje fazėje, tiesa, gruodį pakilo virš kritimo trendo linijos, na o dabar sulaukėme šio judesio tvarumo testavimo, po ko paaiškės tolimesnė jos kryptis.

Neste akcijų kaina išlieka korekcinėje fazėje bei šiuo metu testuoja ankstesnio kritimo dugną ir nuosmukio kanalo apatinę dalį. Jei šis lygis neatlaikys, tuomet kritimas prasitęs.

UPM-Kymmene akcijų kaina išlieka horizontaliame - konsolidaciniame kanale bei po jo viršutinės dalies patestavimo ir eilinio nesėkmingo bandymo pakilti virš jo, sulaukėme korekcijos.

Coloplast akcijų kaina išlieka ilgalaikiame augimo kanale, na o po kritimo periodo bando atsitiesti ir šiuo metu testuojama nuosmukio tendencijos liniją. Jei pavyks tvariai virš jos pakilti, tuomet augimas prasitęs.

Po praėjusį mėnesį buvusio nesėkmingo bandymo pakilti virš kritimo tendencijos linijos, sulaukėmė A.P. Møller - Mærsk akcijų kainos kritimo ir šiuo metu testuojamas prieš tai pasiektas dugnas. Jei jis neatlaikys, tuomet nuosmukis prasitęs.

Tęsiasi Sv. Handelsbanken akcijų kainos augimas, kuris prasidėjo vasarą. Šį mėnesį ji pakilo virš prieš tai buvusio pasiekto augimo piko. Šiuo metu nematyti šios tendencijos pabaigos ženklų.

Vestas Wind Systems akcijų kaina po dvigubo dugno suformavimo - atšoko, na o dabar sulaukėme korekcijos.

Volvo akcijų kaina išlieka virš dabartinio augimo trendo linijos bei pakilusi virš prieš korekciją buvusio pasiekto piko ir patestavusi šį lygį, ji pratęsė augimą.

AstraZeneca akcijų kaina išlieka korekcinėje fazėje bei bandymas pakilti virš kritimo tendencijos linijos buvo nesėkmingas.

Po dvigubos viršūnės suformavimo sulaukėme Boliden akcijų kainos kritimo, na o dabar turime horizontalios konsolidacijos fazę, po kurios pabaigos paaiškės tolimesnė jos kryptis.

versija spausdinimui

versija spausdinimui